A Reforma Tributária é um dos temas mais debatidos no cenário econômico e político do Brasil, trazendo impactos diretos para empresas, trabalhadores e consumidores. Com o objetivo de simplificar o sistema de arrecadação de impostos e reduzir desigualdades fiscais, as mudanças prometem transformar a cobrança e distribuição de tributos no país.

Neste artigo, você encontrará tudo o que precisa saber sobre a Reforma Tributária: as principais propostas, os desafios para sua implementação e como essas alterações podem afetar a sua vida e o seu negócio.

O que propõe a Reforma Tributária?

Além da unificação dos impostos cobrados hoje no Brasil, a Reforma Tributária propõe trazer mais transparência para o regramento fiscal do país e reduzir a complexidade do sistema sobre o consumo de bens e serviços.

Espera-se também que, a partir disso, a reforma impulsione a economia brasileira. A estimativa é um crescimento acima de 10% no PIB ao longo de uma década.

Quais pontos precisam de regulamentação na Reforma Tributária?

Há diversos pontos que devem ser debatidos no Legislativo e no Executivo e até anos antes de Reforma Tributária ter sua implantação concluída, data de conclusão prevista para 2033.

Confira abaixo os principais pendências que ainda devem ser regulamentadas:

- Definição dos cortes de carne com isenção;

- Imposto Seletivo sobre carros elétricos;

- Determinação da lista ou abrangência geral da incidência do Imposto Seletivo sobre produtos açucarados e ultraprocessados;

- Definir os benefícios regionais, essencial para determinar o fim da guerra fiscal entre os Estados;

- Estabelecer as regras para a taxação dos serviços de streaming;

- Distribuição das alíquotas pelos setores da economia;

- Determinar as alíquotas que aumentarão ou reduzirão os valores para serviços essenciais, como planos de saúde, educação, contas de luz, entre outros.

Essas medidas, entre outras, serão definidas por meio de leis complementares, em um processo que exigirá cooperação entre o Governo e o Congresso.

O que falta para a Reforma Tributária ser regulamentada?

Segundo informações, há pelo menos 71 dispositivos da Reforma Tributária necessitando de regulamentação. Para acelerar o processo, o Ministério da Fazenda estabeleceu um grupo de trabalho para sugerir o detalhamento das regras tributárias em um prazo de 60 dias, que já estão em andamento.

A regulamentação é essencial para garantir a aplicação prática e eficaz das mudanças propostas, uma vez que ela detalha e operacionaliza os pontos aprovados.

Qual a importância do período de transição da reforma?

Esse período de transição da reforma é crucial para assegurar uma migração suave e bem-sucedida para o novo sistema tributário, promovendo estabilidade e segurança jurídica para contribuintes e agentes econômicos. Além disso, irá permitir que empresas possam organizar a nova forma de tributação.

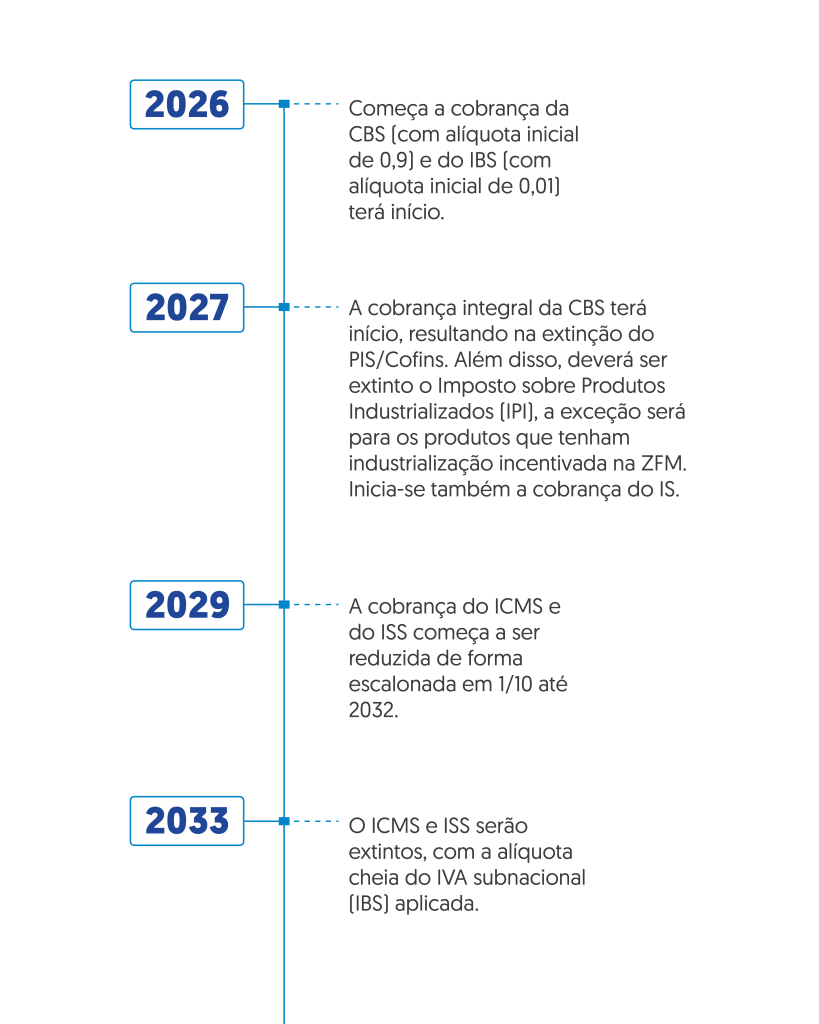

É importante ressaltar que a implementação das mudanças no sistema tributário será gradual, começando em 2026, e todas as regras entrarão em vigor até 2033. Esse período permitirá ajustes e adaptações necessárias para garantir uma transição suave e eficaz para o novo sistema tributário.

Confira a linha do tempo abaixo:

Qual a desvantagem da Reforma Tributária no Brasil?

Nos próximos anos, a Reforma Tributária irá impactar consumidores e empresas de forma amplamente significativa, passando pela regulamentação e legislação. Abaixo, separamos alguns dos principais pontos:

- Aumento da carga tributária para alguns setores: certos segmentos da economia, como o de serviços, podem enfrentar um aumento na carga tributária devido à unificação de cinco tributos em dois, o Imposto sobre Valor Adicionado (IVA Dual), com possíveis alíquotas mais elevadas.

- Coexistência de dois sistemas tributários: ao longo do período de transição, que durará 7 anos, haverá a coexistência de dois sistemas tributários, aumentando os custos de cumprimento de obrigações tributárias para as empresas, que terão que lidar com as regras do sistema antigo enquanto se adaptam às do novo.

- Monetização de saldos credores acumulados: a necessidade de monetizar rapidamente saldos credores acumulados de tributos sob o regime atual pode acarretar em desafios financeiros para as empresas.

- Impacto nos custos operacionais das empresas: com a necessidade de configurar e organizar as o novo regramento fiscal nos sistemas das companhias, haverá uma oneração dos custos operacionais.

Benefícios da Reforma Tributária

O novo regramento fiscal do Brasil trará melhorias significativas para diversos setores da economia, incluindo o consumidor final, atualizando o sistema que vigora hoje. Alguns dos principais benefícios da Reforma Tributária você pode conferir abaixo:

- Simplificação da cadeia tributária: A reforma simplificaria os processos tributários, reduzindo o tempo e o dinheiro gastos pelas empresas.

- Aumento da competitividade e crescimento econômico: Com a simplificação, os setores econômicos podem ganhar competitividade no mercado internacional, impulsionando a economia brasileira.

- Redução de custos empresariais: Segundo o CEO do Tax Group, atualmente, 1,2% dos custos das empresas estão relacionados ao pagamento de impostos, incluindo despesas com softwares, assessores, auditorias e recursos humanos.

- Segurança jurídica: A clareza e a previsibilidade das regras tributárias proporcionam maior segurança jurídica para empresas e investidores.

- Geração de emprego e renda: Um ambiente tributário mais favorável pode contribuir para a criação de empregos e aumento da renda.

- Maior transparência: A população terá maior conhecimento sobre os valores de impostos embutidos em produtos e serviços, o que aumenta a transparência e a consciência fiscal.

Impactos da reforma tributária na contabilidade

A reforma tributária trará mudanças significativas para a contabilidade, exigindo adaptações tanto em processos quanto em sistemas de gestão fiscal. Aqui estão os principais impactos:

- Simplificação e Unificação de Tributos: A substituição de impostos como PIS, Cofins, IPI, ICMS e ISS pelo CBS (Contribuição sobre Bens e Serviços) e IBS (Imposto sobre Bens e Serviços) reduzirá a complexidade do sistema tributário. Essa simplificação permitirá uma gestão fiscal mais centralizada, mas exigirá que os contadores ajustem suas práticas para atender às novas normas de apuração e recolhimento.

- Adoção do IVA Dual: O modelo de Imposto sobre Valor Agregado (IVA) vai demandar ajustes nos sistemas contábeis para calcular créditos tributários ao longo da cadeia produtiva, eliminando a cumulatividade de impostos. A gestão do IVA exigirá maior integração entre sistemas contábeis e fiscais para garantir conformidade e otimização tributária.

- Período de Transição: Até 2033, haverá um período de convivência entre as regras atuais e o novo modelo, obrigando os Contadores a gerenciarem duas estruturas tributárias paralelas, com impactos significativos na carga de trabalho e na necessidade de capacitação.

- Novas Obrigações Acessórias: A reforma implicará na criação de novas declarações ou reformulação das existentes, como a substituição de informações do SPED por modelos que contemplem o CBS e IBS. Isso demandará investimentos em tecnologia e treinamento de profissionais para adequação aos novos formatos.

- Impacto nos Custos e Planejamento Tributário: Com o fim da “guerra fiscal” e a tributação no destino, o planejamento tributário precisará ser reestruturado, impactando diretamente a competitividade de empresas que dependem de incentivos fiscais regionais. Será necessário ajustar cálculos de preços, margens de lucro e estratégias de mercado para atender às novas alíquotas e critérios de crédito tributário.

- Devolução de Impostos (Cashback): o mecanismo de devolução de impostos para famílias de baixa renda pode gerar novas demandas para as áreas contábil e fiscal, especialmente na rastreabilidade e comprovação de transações para assegurar créditos.

- Tecnologia e Capacitação: Escritórios contábeis precisarão atualizar sistemas ERP e software fiscal para gerenciar as mudanças. Além disso, a capacitação dos profissionais será crucial para interpretar e aplicar as novas normas de forma eficaz.

Em resumo, a reforma tributária trará desafios, mas também oportunidades para a Contabilidade. A simplificação promete aliviar a carga administrativa no longo prazo, mas a transição exigirá esforços consideráveis de adaptação e modernização dos processos.

Quer ficar por dentro de todos os assuntos que impactam a sua contabilidade, assine a nossa newsletter.

Fonte: https://www.taxgroup.com.br